激光行业属于朝阳行业,而且是具有战略意义的行业,不仅行业规模在快速增长,同时也处于国产替代的推进进程中。我国是制造大国,很多地方需要用到激光设备,但是此前主要依赖进口。随着我国企业在核心技术上不断实现突破,加上更好的本地化配套服务和相对进口产品更低的价格,我国激光企业将实现一个快速的成长。

未来上游激光器主要关注光纤激光器和紫外激光器两种。

光纤激光器

光纤激光器具有光束质量好、电光转换效率高等性能优势,以及综合运行维护成本低的经济优势。目前,光纤激光器在切割和焊接方面逐步替代二氧化碳激光器、传统切割及离子焊,加上光纤激光器体积小,容易与自动化设备结构,也符合激光加工设备自动化生产的产业升级趋势。光纤激光器未来发展的方向是朝着高功率走,主要用在厚板切割、焊接等重工业领域。

根据Laser Market Research 的数据显示,光纤激光器在工业激光器中的市场份额逐年上升,从2013 年的33.82%增长至2017 年的47.26%,17年我国光纤激光器进口达到13亿美元历史新高,特别是在高功率光纤激光器(>1500W)这块,17年全部进口4200台,国产只有500台,高功率光纤激光器还是被国外巨头垄断,国产替代市场空间巨大。

紫外激光器

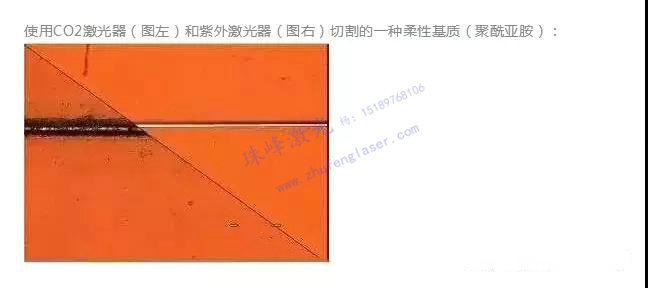

紫外激光器通常在低功率状态下运行,热应力小,又称为“冷加工”工艺。此外,紫外激光器的波长比可见光波长更短,这些短波让紫外激光器能够更精确地聚焦,从而在产生极其精细的电路特性的同时,还能保持优良的定位精度。因此紫外激光器主要用在精密器件以及脆性材料加工,包括PCB/FPCB切割与分板,陶瓷打孔划片,玻璃/蓝宝石/晶圆切割,细微打孔、划线、切割等领域。

从中游激光设备销售收入来看,目前全球激光设备销售收入每年增长8%,但是中国激光设备却呈现快速发展的态势。2017年我国激光设备销售收入增长达到29%,495亿市场规模。

从下游需求来看,激光设备具有确定的增长动力:5G

2019-2020年5G换机潮,5G和4G不兼容,5G手机内部更紧密,需要更紧凑的硬件贴合,因此精度要求更高,而激光设备在加工效率和精度都优于传统设备,届时将会对激光设备具有大量的需求。目前激光设备在国产手机渗透还很低,华为、OPPO、VIVO高端系列模仿A客户新功能(OLED、全面屏异形切割、双面玻璃+金属中框等),已经开始有采用激光设备加工但体量还是非常小。未来5G来临叠加国产替代激光设备性价比提升,激光设备在国产手机厂商中的渗透率会持续提升。

大功率切割+焊接

在大功率这块主要是一个国产替代的逻辑。国产产品性价比高,同等质量、性能的国产光纤激光器ASP比进口低30-50%,占激光设备30-60%成本的激光器国产化带来激光设备ASP降低(每年10-20%降价),目前价格差距从10倍缩小到3-5倍,有利于下游更多应用采用激光解决方案,从传统设备向激光设备升级,从低端CO2激光器向光纤激光器升级。有券商统计国内冲床+焊接(非汽车)市场就有近千亿,激光加工渗透率还很低,另外汽车焊接大概400亿市场,国外德系、美系车普及率已经比较高,但是国内采用激光加工的车场还不多,国内大厂比如上汽、广汽等目前开始采用大功率激光焊接设备,预期渗透率会逐步提升。根据中国激光杂志社的数据,2017年切割+焊接(包括小功率和高功率)一共300亿,实际大功率这块市场规模不足300亿,潜在替代空间广阔。总的来说,看好激光行业发展,也看好国内龙头设备厂商及上游核心零部件厂商的发展潜力。